Когда Банк России устанавливает размер ключевой ставки (обычно раз в полтора месяца, но иногда и чаще — в случае внеочередных заседаний своего совета директоров), об этом сообщают даже самые далёкие от экономики и финансов массмедиа. Так происходит потому, что ключевая ставка влияет на наши с вами финансы — на сбережения и кредиты. Рассказываем, как именно.

Что такое ключевая ставка?

Ключевой ставкой называется процент, под который Банк России готов выдавать краткосрочные кредиты коммерческим банкам и принимать от этих банков деньги на краткосрочные депозиты.

Размер ставки устанавливает коллективным решением Совет директоров Банка России на своих заседаниях. Календарь решений по ключевой ставке на год заранее публикуется на сайте Банка России. Таким образом любые компании, банки или граждане могут заранее знать, когда будет принято очередное решение. Банк России может повысить, понизить ставку на определённое количество базисных пунктов (базисный пункт — сотая часть процентного пункта) или оставить без изменения.

В экстренных ситуациях Банк России проводит внеплановые заседания Совета директоров по ставке. В каждом таком случае ставка обязательно меняется.

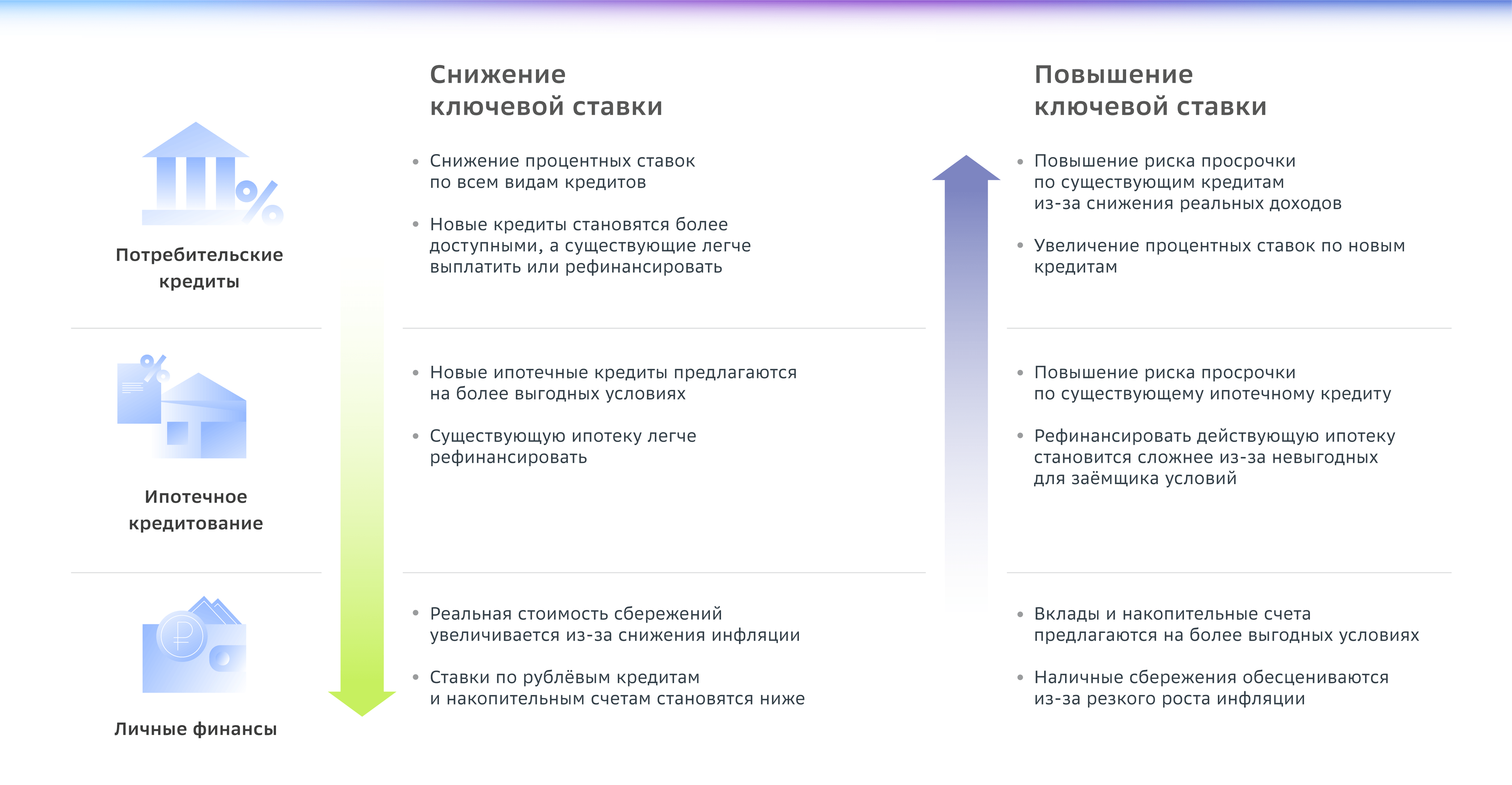

Основная цель этих изменений — управление ростом цен через стоимость денег в экономике. Если ключевая ставка повышается, деньги в экономике (для компаний и граждан) становятся дороже, если понижается — дешевле.

Как ключевая ставка влияет на ваш действующий кредит?

Впрямую повышение или понижение ключевой ставки не влияет на действующие кредиты. Банки не имеют права менять условия, в том числе повышать процентную ставку по действующим кредитным договорам, если иное не предусмотрено самим договором.

Но на заёмщиков с действующим кредитом любое резкое повышение ключевой ставки всё же оказывает заметное косвенное влияние. Например, когда 28 февраля 2022 года ключевая ставка была повышена сразу с 9,5% до 20% годовых, это происходило на фоне резкого роста инфляции и снижения реальных доходов населения. Естественно, если доходы заёмщика падают, снижается его платёжеспособность и возрастает риск появления просрочки по кредиту.

Как ключевая ставка влияет на кредит, который вы хотите взять?

В этом случае влияние самое прямое и непосредственное. Если ключевая ставка повышается, практически сразу вслед за ней банки примерно на столько же — а иногда даже сильнее — поднимают проценты по всем видам кредитов. Чем выше ключевая ставка, тем дороже новые кредиты.

Именно поэтому сразу после повышения ключевой ставки с 9,5% до 20% с 28 февраля 2022 года банки подняли ставки по кредитам и кредитным картам в 2-3 раза, а выдачи кредитов в марте и апреле резко упали. Банк России оперативно отреагировал на проблему и за три с половиной месяца пять раз (в том числе дважды на внеочередных экстренных заседаниях) последовательно понижал ключевую ставку. С 10 июня она снова составляет 9,5% годовых, как в начале 2022 года.

Снижение ключевой ставки влечёт за собой уменьшение ставок по всем видам кредитов. Правда, обычно банки снижают ставки по кредитам на меньшую величину, чем падает ключевая ставка.

Как ключевая ставка влияет на действующую ипотеку?

Условия по действующим ипотечным кредитам при повышении ключевой ставки не меняются. Это касается и льготных государственных ипотечных программ — Госипотека в новостройках, Сельская ипотека, Семейная ипотека и Дальневосточная ипотека. Но резкое повышение ключевой ставки при высокой инфляции снижает платёжеспособность ипотечных заёмщиков. Кроме того, поскольку после повышения ключевой ставки растут ставки новых рыночных ипотечных кредитов, люди теряют возможность рефинансировать действующую ипотеку на более выгодных для себя условиях.

Уменьшение ключевой ставки снижает ставки ипотечных кредитов и даёт шанс заёмщикам с действующей ипотекой рефинансировать кредит, сделав его обслуживание дешевле.

Как ключевая ставка влияет на новые ипотечные кредиты?

Зависимость прямая: повышение ключевой ставки делает новые ипотечные кредиты дороже, понижение — дешевле. При этом условия льготных государственных ипотечных программ, включая ставку таких кредитов, устанавливаются правительством и не зависят от текущего размера ключевой ставки.

Тем не менее даже на счастливых обладателей льготной ипотеки и на тех, кто только хочет взять такой кредит, резкое повышение ключевой ставки и рост инфляции оказывают негативное влияние. Доходы заёмщиков и их платёжеспособность падают. Кроме того, повышение ключевой ставки делает дороже рефинансирование ипотеки.

Как ключевая ставка влияет на личные накопления в рублях

С одной стороны, повышение ключевой ставки приводит к росту ставок по вкладам и накопительным счетам. После резкого повышения ключевой ставки 28 февраля 2022 года с 9,5% до 20% ставки по рублёвым банковским вкладам и накопительным счетам даже в крупнейших российских банках в моменте превысили 20% годовых. С другой стороны, повышение ключевой ставки и резкий рост инфляции обесценивают наличные сбережения.

Понижение ключевой ставки приводит к немедленному снижению ставок по рублёвым вкладам и накопительным счетам. При этом замедление инфляции положительно сказывается на реальной стоимости наличных сбережений.

Cтавка по вкладу неизменна в течение всего срока действия договора. Поэтому банки стараются давать самые высокие ставки по краткосрочным депозитам (на срок от 3 до 6 месяцев) и более низкие по среднесрочным и долгосрочным (на срок от года и больше). Это при условии, что в экономике доминирует тренд на снижение ключевой ставки.

Как ключевая ставка влияет на накопления в валюте?

Повышение ключевой ставки приводит к росту доходности по валютным вкладам, снижение ставки делает валютные вклады дешевле. Но при нынешних условиях в России валютные вклады имеют уже минимальную доходность.

Кроме того, изменение ставки ЦБ в большинстве случаев, но не всегда, оказывает воздействие на курс рубля к иностранным валютам. А валютный курс, в свою очередь, влияет на стоимость валютных накоплений. Когда рубль дорожает, стоимость наличных валютных накоплений снижается. Чем ниже курс рубля, тем номинально дороже наличные валютные накопления.

Таким образом, ключевая ставка Банка России прямо или косвенно влияет на доходы, стоимость кредитов, вкладов, наличных сбережений и платёжеспособность граждан.

Источник: sbersova.ru

Нужна помощь в оформлении кредита, ипотеки или вклада на выгодных условиях, оперативно и грамотно? Обращайтесь к профессионалам в сфере банковского дела и права!

г. Киров, Володарского, 148, этаж 1, офис 9

+ 7 (8332) 71-36-96

WhatsApp +79630006900

https://corp-ref.ru/

https://vk.com/a_ref43

https://a-ref.ru

https://t.me/a_ref_43

https://ok.ru/profile/575354251724

Работаем онлайн по всей РФ